|

|

2016年1月4日,中国股民又一次见证历史,A股首次“熔断”,史上第一次三点前休市。

新年首个交易日两市暴跌,A股熔断机制正式启动,两次熔断!跌幅触及7%,暂停交易至收盘。4日当天是该机制生效的首个交易日,沪指跌近7%,创业板重挫逾8%。

刷屏的各种段子与其说是调侃,不如说是股民的一把辛酸泪。

这项酝酿于2015年“股灾”,并于今年1月1日正式开始实施的新政,初衷是为了有效抑制股市的暴涨暴跌,但其实在讨论之初就不乏反对声音,认为会加剧恐慌,不适应中国国情,而此次,更有人将新年首日暴跌归结为熔断机制。

熔断机制到底是个啥?它是否暴跌“元凶”?

新年首个交易日两次熔断

1月4日早上两市开盘后就开始下跌,小幅调整后再次跳水,两市狂泻不止,到了下午约1点13分,沪深300指数跌5.05%,触发了A股史上的首次熔断,按照规则,三家交易所暂停交易15分钟。

15分钟后,恢复交易,A股出现恐慌性下跌,不到5分钟,沪深300指数的跌幅6.98%,A股触发了第二次熔断,根据规则,A股暂停交易至收市。

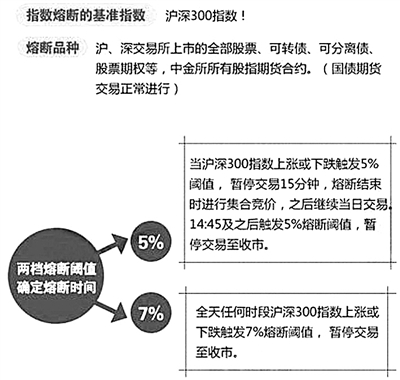

所谓熔断机制,是指对某一合约在达到涨跌停板之前,设置一个熔断价格,也就是使合约买卖报价在一段时间内只能在这一价格范围内交易的机制。

由于这种情况和保险丝在电流过量时会熔断、而令电器受到保护相类似,故称之为熔断机制。简单理解来说,这个熔断机制,就是对相关指数设定了一定的价格波动阈值,当价格突破阈值时,在一定时间内就停止交易。

熔断机制起源于美国,是美国证券交易委员会设立的一种保护机制。除美国外,法国、日本、新加坡等国也都采用了熔断机制。根据美国证交会的规定,当标普指数在短时间内下跌幅度达到7%时,美国所有证券市场交易均将暂停15分钟,但对于美股交易时段以外的股指期货交易,标准略有不同。

除针对大盘的熔断机制外,美国证交会对个股还设有“限制价格波动上下限”的机制,即如在15秒内价格涨跌幅度超过5%,将暂停这只股票交易5分钟,但开盘价与收盘价、价格不超过3美元的个股价格波动空间可放宽至10%。

在国外交易所,熔断机制有两种表现形式,分别是“熔而断”与“熔而不断”。前者是指当价格触及熔断点后,在随后的一段时间内停止交易;后者是指当价格触及熔断点后,在随后的一段时间内仍可继续交易,但报价限制在熔断点之内。

新加坡交易所2014年2月开始在证券市场实行的熔断机制就属于后者。根据规定,当上述证券潜在交易价格较参考价格(指至少5分钟前的最后成交价)相差10%时,便会触发熔断机制,继而实施5分钟的“冷静期”。“冷静期”内股票仍可继续交易,但价格波动范围限制在10%的波动区间内。

2015年9月7日,经中国证监会同意,上交所、深交所、中金所发布公告拟在保留现有个股涨跌幅制度前提下,引入指数熔断机制。2015年12月4日,上证所、深交所、中金所发布指数熔断相关规定,并于2016年1月1日开始正式实施。

熔断是暴跌“元凶”?

新年第一个交易日触发熔断,熔断机制因此被“狂批”。到底是熔断触发了恐慌,还是恐慌触发了熔断?

“如果没有熔断,今天很可能已经走出深V,提前休市,抄底资金进不来,阻断了流动性,加剧了恐慌。”“从4日A股运行情况来看,消息面并不存在直接导致市场大幅下跌的重大利空或传言,首次熔断的15分钟‘冷静期’后,市场恐慌情绪反而出现加剧爆发的情形。”持这种观点的人不在少数。

申万宏源证券研究所理财研究部总监桂浩明对媒体表示,假设期货未设有熔断机制,那么持有套利头寸的投资者在现货下跌时完全不用担心,因为有期货对冲系统性风险后,持仓风险并不大。然而,在现货、期货因行情异动而同时熔断后,现货持有者会担心熔断机制生效后,持仓卖不出去后的风险,因此被迫抛售股票,进而引发市场新一轮下跌。

但分析师叶檀认为,市场本就恐慌,没有熔断也会下跌,就像去年年中没有熔断也有千股跌停一样。她分析,人民币汇率大幅贬值走低、货币政策没有宽松迹象等是导致“开门黑”的主要原因。

桂浩明表示,熔断机制只是一种金融工具,它本身是中性的,不会助长助跌。在国外,只有在乌龙指等极端行情下才会起作用。而国外最初引入熔断机制的原因之一是因为程序化交易以及高频交易的兴起。在传统交易方式中,一次交易只能买卖一种证券,而程序化交易则可以同时买卖一揽子证券。程序化交易按照设置好的交易模型和规则,由计算机瞬间完成组合交易指令和自动下单,因而在计算机出错的情况下,容易在短时间产生巨额买单或卖单,进而又引发其他投资者跟风,从而造成恶性循环。对于类似交易出错的情况,熔断机制是有作用的。

市场需调整适应过程

“熔断没有错,但熔断的技术手段有可能失误。A股市场非理性严重,较小的阈值可能容易加剧波动。”有分析人士认为。

中金公司数据认为,沪深300指数11年来有105次盘中波动超过5%,33次超过7%,占交易日总数比例分别为4.0%及1.2%,触碰跌幅阈值的次数明显高于涨幅阈值。波动多发生在市场牛熊风格明显时段,在震荡行情下发生的概率较低。沪深300指数触碰跌幅阈值的次数明显高于涨幅阈值,碰触跌幅5%/7%的次数分别为69/22次,碰触涨幅5%/7%的次数分别为36/11次。

不少业内人士表示,熔断机制存在进一步完善的空间,如由于技术系统的差异,目前沪深交易所在实施熔断产品范围、相关业务影响等方面略有不同。“像指数熔断期间投资者能否申报或撤销申报的问题,上交所规定指数熔断于15∶00前结束的,熔断期间可以继续申报,也可以撤销申报,指数熔断持续至15∶00结束的,熔断期间仅接受撤销申报,不接受其他申报。而深交所规定指数熔断期间,投资者均可以申报,也可以撤销申报。”该人士分析,同处于境内市场,却采取不同的措施,明显不利于投资者操作。他建议,沪深交易所在实施熔断产品范围、相关业务影响等方面应该实行相同的制度,以方便投资者。

“从1月4日市场情况看,熔断机制发挥了一定的冷静期作用,对于保护投资者合法权益具有积极意义。引入指数熔断机制是一项全新的制度,在我国还没有经验,市场对新的规则有一个逐步调整适应的过程。”1月5日,证监会发言人在答记者问时表示,熔断机制对稳定股市具有重要作用,其主要功能是为市场提供“冷静期”,避免或减少大幅波动情况下的匆忙决策,保护投资者特别是中小投资者的合法权益;抑制程序化交易的助涨助跌效应;为应对技术或操作风险提供应急处置时间。

发言人表示,从境外经验看,熔断机制的完善不是一步到位的,也没有统一的做法,需要在实践中逐步探索、积累经验、动态调整。将根据熔断机制实际运行情况,不断完善相关机制。

1月5日,沪深两市“剧震”,以微跌收盘。市场正在调整适应新的规则。