|

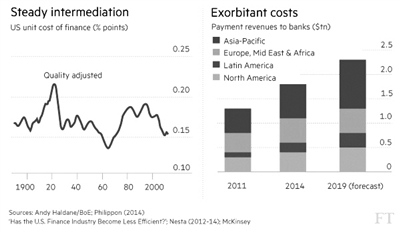

| 英国央行(BoE)的安德鲁·霍尔丹(Andrew Haldane)在一次关于金融革命可能性的演讲中指出,美国的金融中介单位成本一百多年来似乎都没有变化,这令人震惊。 当前,金融业的收入只不过随着资产价值的变化而增减。这表明了金融业从经手的资金中捞取了大量油水。此外,有1000万美国家庭和150万英国成年人依然没有银行账户。世界范围内,银行从支付服务中获得的收入达到令人咋舌的1.7万亿美元,占银行业总收入的40%。我们已经进入计算机时代,结算却依然可能要花上数小时乃至数天时间。 |

3月25日,金融大数据服务平台元宝铺扔出两枚“炸弹”:正式宣布获得由腾讯领投高榕跟投的1亿元B轮融资;正式发布为金融机构提供数据化信贷解决方案的全新产品——FIDE(金融大数据引擎)。业内人士认为,投资元宝铺是腾讯抢占TOB(金融机构、小微企业)风口的一招棋。

“大家常说互联网+,大数据+。在现阶段,整个金融生态已经不单单是‘加’的问题,而应该是‘加减乘除’。‘加’是把互联网、大数据等嵌入传统行业,‘减’是把传统行业中不好的东西去掉,‘乘’是通过平台叠加获取客户,‘除’则强调更加专业化的分工。”在平安银行杭州分行小企业金融部、公司网络部总经理杜志良看来,元宝铺和多家银行反复磨合打造出的FIDE是一个兼具“四则运算”功能且极具发展潜力的数据业务线。

帮助金融行业提升效率是核心

“近百年的金融创新历史有两条主线,一条是金融产品的创新,另一条是金融科技的创新。在未来的一段时期,互联网金融更大的价值应该在金融科技创新。”元宝铺创始人陈瑞贵告诉记者,大数据公司应当把注意力集中在渠道、技术和数据这三个重要领域。比如怎样为金融行业创造更多高效的渠道,怎样为金融行业提供更多的获客通道,怎样开发并提供一些新技术来推动微金融的发展,其核心是通过大数据的嵌入,提升渠道的效率、交易的效率和识别风险的效率。

FIDE是针对小微企业和个人消费者,专注于利用数据和技术手段,为金融机构提供更加高效的借贷基础设施。它从贷前营销风控,贷中管理和贷后预警催收,为金融机构提升全业务周期每个信贷环节的效率。

“我们最新研发了一个产品,叫滴滴贷。按传统业务流程,滴滴司机从银行贷款必须经过申请、资料提交、审批、授信、面签、放款、贷后和催款,8个环节。如果使用滴滴贷,滴滴司机只须下载我们为银行定制的APP,经过申请、提交、数据、审批、授信和贷后6个环节,就可在线完成整个流程并且实现数据化风控,效率大幅提升。” 陈瑞贵说。

为金融机构提供精准服务是关键

最近,英国央行的安德鲁·霍尔丹在一次关于金融革命可能性的演讲中指出,近100多年,美国的金融中介单位成本几乎没有变化。“这意味着,过去的金融科技创新主要源自行业内部。随着经济下行压力增大,金融机构开始面临越来越多的竞争压力。”陈瑞贵解释说。

“从2012年开始我们就意识到,应当面向中小企业提供信贷服务。但是,严重的信息不对称制约了相关业务的开展。”杜志良强调,金融机构需要开发新的客户资源,但首先考虑的是风险,其次才考虑收益,流动性,项目的成长性,等等。

“FIDE数据平台集成了包括基础信息、经营和消费数据、运营商数据以及互联网征信信息等多维数据。”元宝铺首席数据官翟建华指出,通过数据分析及建模,可以对客群分层、分类,实现精准营销及信贷风险控制。

在合作的近两年时间里,通过元宝铺落地平安银行的客户已超过1000户,授信额突破2个亿,资产质量控制远远好于传统小微的风险控制。

深挖新的发展空间将是未来的重点

FIDE测试运行两年,已与平安银行、招商银行、浙商银行、浦发银行、江苏银行、富滇银行、佐力小贷等10余家金融机构建立了战略合作关系,在全国50多个城市的2万多个小微企业通过它获得了投资。

德国IPC公司研发的小贷技术(简称IPC技术),从2005年开始进入我国。它充分考虑了小贷的特点,在业务流程上尽量简化,但软信息和硬信息仍是通过人工的线下调查来完成。陈瑞贵将元宝铺开发的FIDE看作是IPC技术的升级版,它通过数据和自动化技术来采集跟信贷相关的信息,以便更加高效地为金融机构服务。

“FIDE还有很大的优化空间。”陈瑞贵告诉记者,元宝铺将把B轮融资主要用于提升服务品质和挖掘新的发展空间。“我们将增强研发力量投入,帮助金融机构降低运营成本、风险成本,探索更加高效的获客渠道组合,深度对接金融机构和消费交易场景。”